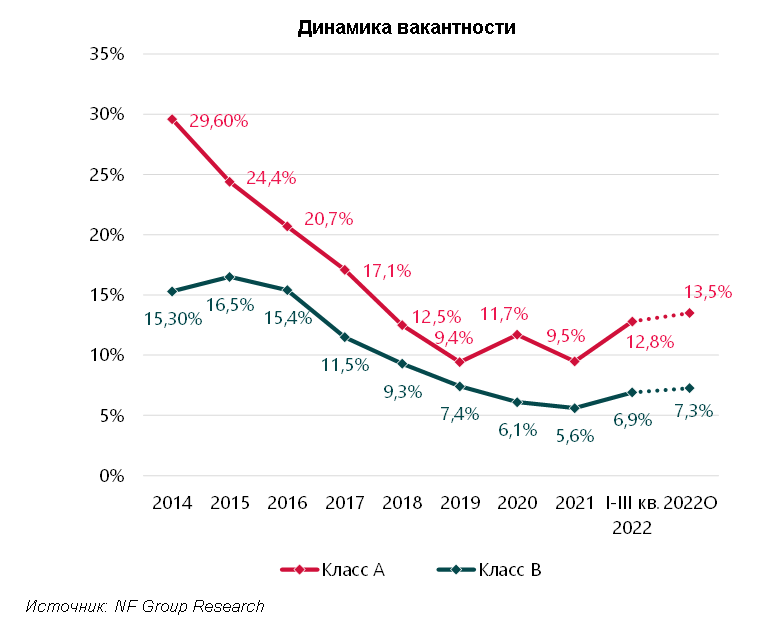

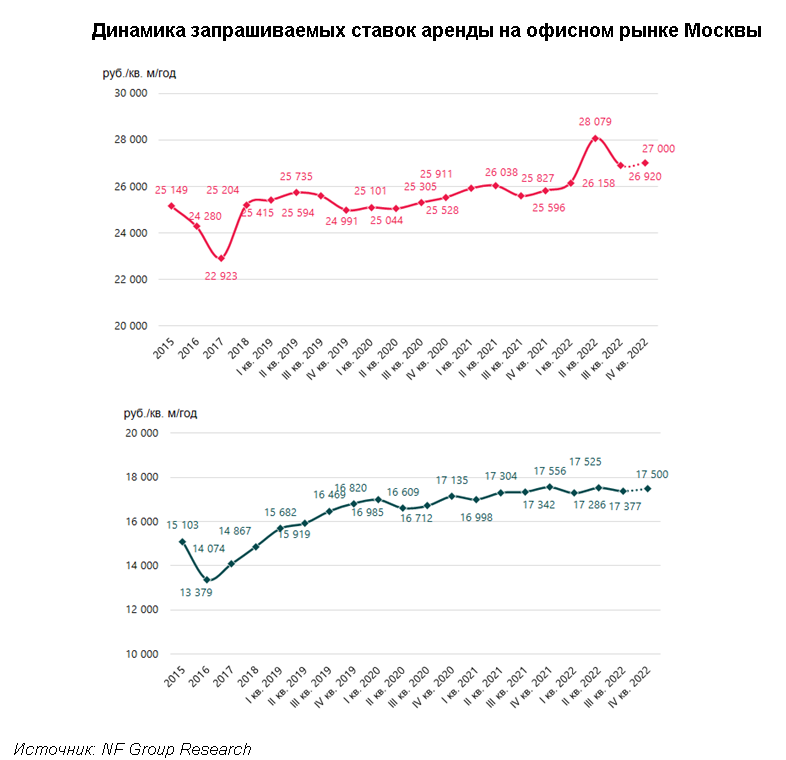

Аналитики международной консалтинговой компании NF Group (ex-Knight Frank Russia) подвели предварительные итоги 2022 года на рынке офисной недвижимости Москвы. Вопреки опасениям и прогнозам, высвобождение на рынке офисов Москвы было значительным, но не привело к удвоению показателя вакантности – доля свободных помещений по итогам декабря предположительно достигнет 13–14% в классе А и 7–7,5% в классе B, с начала года увеличившись на 3,5–4,5 п. п. и на 1,4–1,9 п. п. соответственно. Объем ввода офисных площадей может составить 280–300 тыс. кв. м, при этом в прошлом году значение достигло 587,4 тыс. кв. м. Поглощение офисов ожидается на уровне -150-160 тыс. кв. м, при этом отрицательный объем будет постепенно сокращаться. Средневзвешенные запрашиваемые ставки аренды составят 26 000–28 000 руб./кв. м/год для класса А и в пределах 17 000–18 000 руб./кв. м/год для класса В (без учета эксплуатационных расходов и НДС).

Предложение и спрос

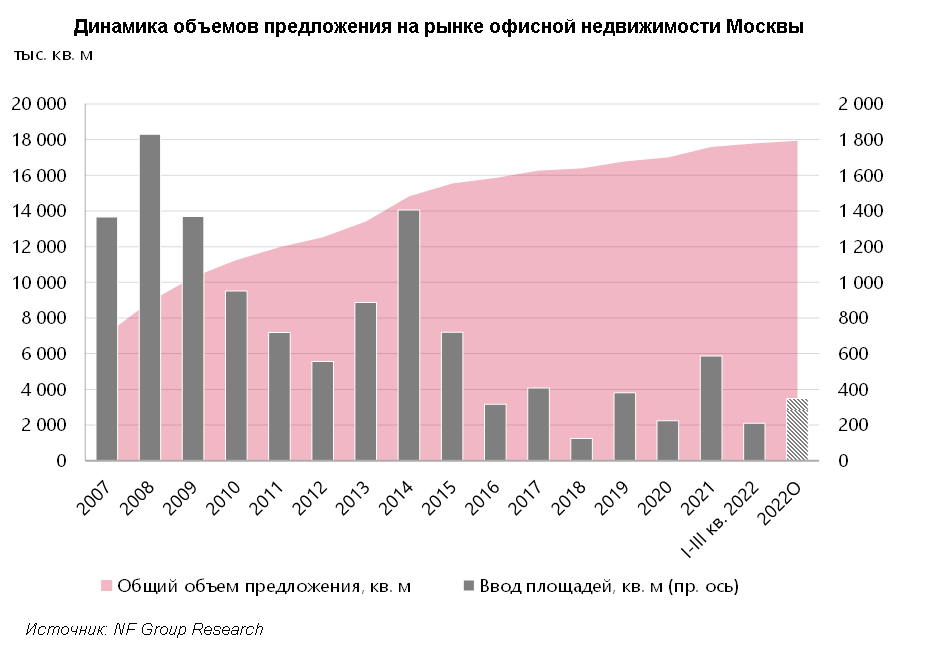

- Объем новых офисов по итогам года может составить от 280 до 300 тыс. кв. м, что более чем в два раза ниже результата 2021 года. Стоит отметить, что высокий показатель прошлого года обусловлен завершением строительства крупных BTS-проектов: например, «Ростех-Сити» площадью 173,6 тыс. кв. м и «Сбербанк-Сити» площадью 128,4 тыс. кв. м. Тем не менее, итоговый показатель 2022 года будет выше, чем в пандемийном 2020 году – тогда объем новых офисов на рынке составил 224 тыс. кв. м.

- С начала 2022 года фиксируется минимальное пополнение рынка новыми проектами – разрешение на ввод получают объекты, которые до марта находились на высокой стадии готовности, в то время как начало нового строительства в ситуации неопределенности является нецелесообразным. Учитывая срок возведения офисного здания, в настоящее время на продвинутой стадии строительства находится не так много объектов, так как начало их девелоперского цикла пришлось на пандемийный 2020 год.

- Большая часть нового предложения вышла на рынок в III квартале. Впервые за девять месяцев разрешение на ввод в эксплуатацию получили объекты класса А: AFI Square (78,5 тыс. кв. м), Comcity (фаза Bravo) (61,6 тыс. кв. м), башня А проекта STONE Towers (10,9 тыс. кв. м).

- Вакантность на рынке офисной недвижимости Москвы росла с начала года. По предварительным данным, по итогам 2022 года объем чистого поглощения[1] окажется отрицательным – на уровне -150-160 тыс. кв. Такой значительный объем отрицательного поглощения зафиксирован впервые за всю историю наблюдений. Показатель вакантности класса А по итогам года ожидается на уровне 13–14%, класса В – 7–7,5%.

[1] Показатель, выражающий разницу между объемом площадей, которые были заполнены за определенный период, и площадей, которые вышли на рынок пустыми.

- Мария Зимина, партнер, директор департамента офисной недвижимости NF Group: «Несмотря на то, что тема ухода иностранных компаний звучала практически непрерывно в течение года, и, как казалось, могла значительно ухудшить положение рынка, реальное влияние этого тренда оказалось не таким масштабным. Объем офисных площадей, занимаемых зарубежными резидентами, оценивается всего в 500–700 тыс. кв. м. Хотя значительное количество международных компаний объявили об уходе с российского рынка, большинство из них реализовали передачу активов локальным собственникам, сохранив бизнес и сотрудников, что позволило избежать высвобождения офисов полностью. Реальная ситуация на рынке заключается в достаточно устойчивом, стабильном положении, при котором помещения действительно освобождаются, но не значительными темпами, более того, часть площадей остается в субаренде. Кроме того, сейчас отсутствуют высокие темпы ввода нового предложения, в отличие от 2014–2015 годов, когда на рынок выходило более 1 млн кв. м спекулятивных офисов, что в совокупности с кризисным снижением активности того времени привело к рекордной вакантности. Ожидается, что объем отрицательного поглощения будет постепенно сокращаться».

Коммерческие условия

- В 2022 году на показатель средневзвешенных запрашиваемых ставок аренды значительно влияло появляющееся на рынке предложение – в связи с высвобождением качественных офисных блоков в ключевых деловых локациях, которые ранее занимали иностранные арендаторы, показатель демонстрировал рост. Затем в III квартале средневзвешенное значение скорректировалось в сторону уменьшения из-за появления на рынке новых офисных проектов по ставке ниже среднерыночных. Тем не менее, в поведении собственников не наблюдается тренд к значительному снижению запрашиваемых ставок аренды.

- По итогам года показатель класса А ожидается на уровне 26 000–28 000 руб./кв. м/год (без учета эксплуатационных расходов и НДС), класса B – в пределах 17 000–18 000 руб./кв. м/год (без учета эксплуатационных расходов и НДС).