Согласно данным консалтинговой компании NF Group, объем чистого поглощения площадей на рынке офисной недвижимости Москвы по итогам 2024 года может превысить 1 млн кв. м (на класс А придется порядка 70% от этого объема), показатель почти втрое превысит результаты 2023 года. Основным драйвером спроса на офисы остаются компании с участием государственного капитала, банки, а также производственные и технологические предприятия. С начала года средневзвешенная запрашиваемая цена в строящихся офисных зданиях класса А и Prime выросла на 23%, достигнув 473,2 тыс. руб. за кв. м (включая НДС, если применимо). Средняя ставка аренды также выросла на 7%, составив 27 556 руб. за кв. м в год, что свидетельствует о стабильном спросе на высококачественные офисные площади.

На рынке офисной недвижимости Москвы продолжает сохраняться дефицит качественных объектов. По состоянию на декабрь 2024 года доля вакантных помещений в офисах класса А составляет 7,9%, в пределах МКАД – 6,4%, а в ММДЦ «Москва-Сити» – 3,1%. Особенно остро ощущается нехватка крупных офисных блоков: из 272 лотов, доступных для покупки или аренды в построенных зданиях классов А и Prime, лишь 11 (4% от общего предложения) имеют площадь свыше 5 тыс. кв. м. Эти объекты расположены в разных районах города, что затрудняет возможность аренды нескольких крупных блоков в одной локации. Кроме того, качественные офисные помещения часто находят арендаторов еще до ввода в эксплуатацию, что значительно ограничивает доступность новых объектов для компаний.

Таблица “Прогноз основных показателей на рынке офисной недвижимости Москвы”

| IV кв. 2023 | III кв. 2024 | 2024 (П) | 2025 (П) | |

| Ввод в эксплуатацию, кв. м | 375 016 | 691 033 | 1 102 667 | |

| Вакантность, класс А | 12,4% | 8,3% | 7,9% | 6,7% |

| Вакантность, класс B | 6,9% | 5,4% | 5,3% | 5,1% |

| Ставка, класс А руб./кв. м/год* | 25 855 | 27 122 | 27 556 | 28 134 |

| Ставка, класс B руб./кв. м/год* | 18 276 | 19 384 | 19 771 | 20 068 |

| Цена продажи, класс А, руб./кв.м** | 384 757 | 448 765 | 473 184 | 529 966 |

| Цена продажи, класс B, руб./кв.м** | 296 259 | 295 780 | 310 734 | 341 807 |

* без учета эксплуатационных расходов и НДС

** с учетом НДС (если применимо)

С начала года средневзвешенная запрашиваемая цена в строящихся офисных зданиях выросла практически на 100 тыс. руб. за кв. м (или 23%), достигнув 473,2 тыс. руб. за кв. м (включая НДС, если применимо). На рынке продолжается тренд на продажу офисов в строящихся зданиях блоками и единым объемом. Это связано с продолжающимся действием программы создания мест приложения труда, активным строительством офисов на продажу и ограничениями на движение капитала за рубеж. В 2024 году крупные сделки по приобретению зданий целыми лотами оставались актуальными, причем основными покупателями выступали компании с государственным участием. Ожидается, что этот тренд сохранится и в 2025 году.

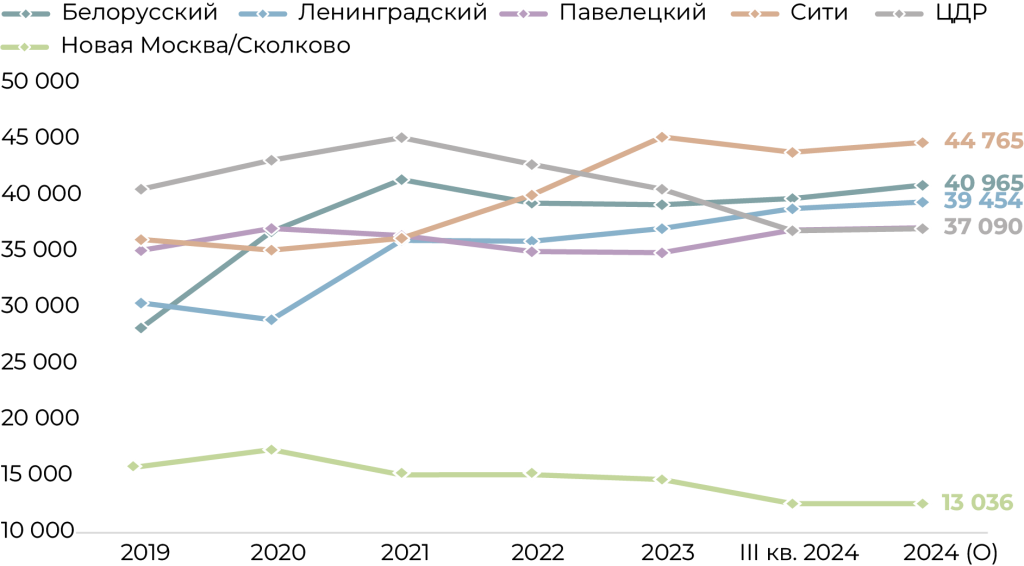

Средняя ставка аренды офисов класса А составляет 27 556 руб. за кв. м в год (без учета НДС и операционных расходов), что на 7% больше показателя аналогичного периода прошлого года. За последние годы наблюдается устойчивый рост запрашиваемых ставок аренды офисов класса А практически во всех ключевых деловых районах Москвы, за исключением Новой Москвы. Лидерами по темпам роста стали Ленинградский деловой район (+36,1%) и ММДЦ «Москва-Сити» (+27,3%). На конец года максимальные запрашиваемые ставки аренды зафиксированы в ММДЦ «Москва-Сити» – 44 765 руб. за кв. м в год. Чуть меньшие ставки демонстрируют Белорусский деловой район (40 965 руб. за кв. м) и Ленинградский деловой кластер (39 454 руб. за кв. м). ММДЦ «Москва-Сити» остается одной из самых востребованных локаций благодаря развитой инфраструктуре и близости к центральному деловому ядру города.

График “Динамика запрашиваемых ставок аренды в ключевых деловых локациях Москвы” (руб./кв. м/год)

Источник: NF Group

Прогнозы на 2025 год

На 2025 год заявлено завершение строительства 26 офисных объектов совокупной площадью более 1 млн кв. м. На конец 2024 года эти площади реализованы на 42%, при этом, учитывая тенденцию 2024 года, когда на следующий год перенеслось около 30% объектов, ввод части объектов может быть перенесен на 2026 год. Крупнейшими новыми проектами по площади станут iCity (сейчас проект реализован на 80%), четвертая очередь Slava (реализован ЦБ РФ) и штаб-квартира «Яндекса». Ожидается завершение строительства крупнейшего спекулятивного объекта в аренду за последнее время – Dubinin Sky («Галс-Девелопмент»).

В случае повышения ключевой ставки ожидается сокращение объемов строительства проектов, ориентированных на сдачу в аренду. Это усилит существующий дефицит качественных площадей, что, в свою очередь, приведет к ускорению роста запрашиваемых ставок аренды. Дополнительным фактором станет снижение объемов предложения в аренду в портфелях институциональных собственников: часть текущих проектов, реализуемых для продажи, может выйти на рынок аренды, но это не приведет к значительному улучшению ситуации, так как такие объекты, как правило, продаются небольшими лотами. Также возможно увеличение отложенного спроса на покупку со стороны компаний, которые ранее выбирали между арендой и приобретением. Цены продаж продолжат рост на фоне повышения стоимости заемного финансирования и строительства, однако общий спрос будет снижаться, оставаясь преимущественно за государственными компаниями и организациями.

В случае снижения ключевой ставки возможен опережающий рост ставок аренды, однако преимущественно в ключевых деловых районах. По темпам роста ставки аренды могут догнать цены продажи в среднем по рынку. Институциональные собственники вновь начнут рассматривать реализацию объектов путем аренды. При этом в первые периоды после снижения дефицит предложения в аренду скорее сохранится – новые здания будут уходить с рынка еще до ввода в эксплуатацию. Строительство не будет успевать за спросом, и на рынке будет наблюдаться активный отложенный спрос в аренду. Спрос на покупку вероятнее будут формировать инвесторы и конечные пользователи преимущественно государственного сектора.

«В 2025 году мы ожидаем сохранение спроса на высоком уровне, прежде всего за счет активности компаний с участием госкапитала, производственных и технологических. Однако на рынке усиливается сложность в поиске офисных помещений, так как предложение остается ограниченным. Запрашиваемые ставки аренды и цены продаж продолжат рост, но скорее более низкими темпами: запрашиваемые ставки аренды класса А превысят 28 тыс. руб. за кв. м в год, цены продаж – 500 тыс. руб. за кв. м»,- подтверждает прогноз Мария Зимина, партнер, директор департамента офисной недвижимости NF Group: